Q&Aで理解を深めよう

Q1

1社からの借入れが、年収の3分の1を超えなければよいのですか。全ての借入れの合計が年収の3分の1を超えないことが必要ですか?

A1

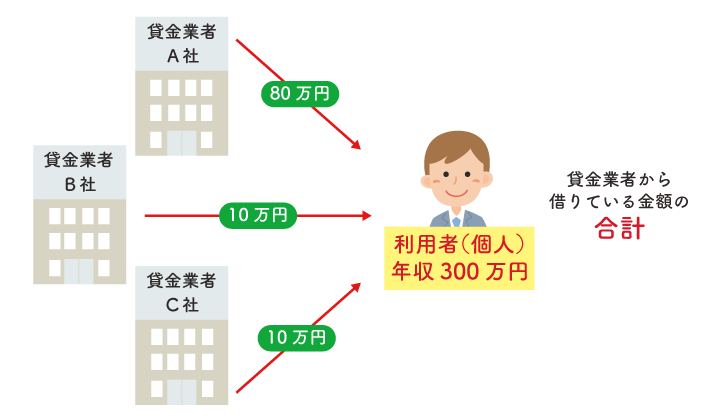

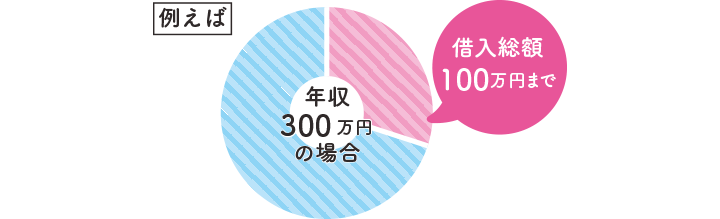

全ての貸金業者からの借入れの合計が、年収の3分の1以内であることが必要です。

例えば、年収300万円のサラリーマンが、貸金業者A社から80万円を既に借りている場合、貸金業者B社、C社からは、合計で20万円(=300万円×1/3ー80万円)までしか借入れできません。

Q2

年収の3分の1以内であれば、必ず借りることができますか?

A2

貸金業者は、借り手の収入、借入れの状況などを基に審査を行い、返済能力の有無の判断を行っています。年収の3分の1以内であれば必ず借りられるというわけではありません。

Q3

借入残高が「年収の3分の1」を超えているかどうか、貸金業者はどうして分かるのですか?

A3

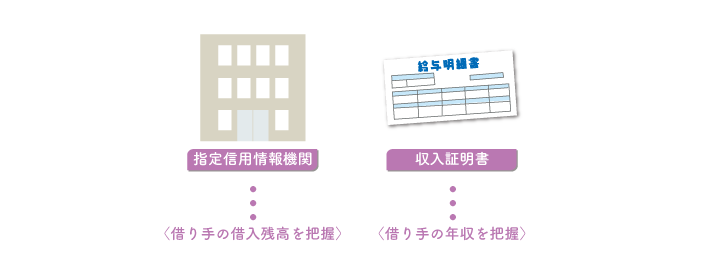

貸金業者からの借入残高のデータは、厳格な情報管理のもと、「指定信用情報機関」に集められています。貸金業者は、指定信用情報機関を利用し、借り手の借入残高を把握します。

また、借り手の年収については、一定の場合「収入を証明する書類」を借り手から受け取ることで、把握する仕組みになっています。「収入を証明する書類」とは、例えば、「源泉徴収票」、「確定申告書」、「給与明細」など、1年間の収入が分かるような書類です。

Q4

総量規制の基準となる「年収」には、どのようなものが該当しますか?

A4

総量規制の基準となる「年収」には、定期的な収入として以下のものが法令に定められています。

(1)給与

(2)年金

(3)恩給

(4)定期的に受領する不動産の賃貸収入(事業として行う場合を除く)

(5)年間の事業所得(過去の事業所得の状況に照らして安定的と認められるものに限る)

【注】 上記以外の収入(例えば、宝くじや競馬などによる一時的な収入)は、貸金業法上、年収には含まれません。

Q5

保証人がいれば年収の3分の1を超えて借入れできますか?

A5

保証人がいても、貸金業者からは年収の3分の1を超える借入れはできません。担保や保証人の有無、消費目的か事業目的かの資金使途にかかわらず、個人向け(個人事業者を含む)の貸付けには原則として総量規制の対象となります。

借り手の収入や借入状況、借入目的などに応じた適切な貸付条件などに照らして、借り手が返済期間内に完済することが合理的に見込まれない貸付け、つまり、「返済能力を超える貸付け」は禁止されています。

借り手の収入や借入状況、借入目的などに応じた適切な貸付条件などに照らして、借り手が返済期間内に完済することが合理的に見込まれない貸付け、つまり、「返済能力を超える貸付け」は禁止されています。